作者h0103661 (單推人) 每日換婆 (1/1)

標題[DeFi] Pendle 利率交易所 20%固定APY不用鎖倉

時間2024-11-15 21:17:23

https://i.meee.com.tw/2Dgxiep.jpg

40天 20.89%固定利率

131天 18.44%固定利率

沒有鎖定期,代幣放在自己錢包裡,可隨時交易,甚至還能抵押借貸、開槓桿

這麼好康簡直像詐騙,但這是真實存在的利率交易所-Pendle

基本機制

https://i.meee.com.tw/nofAuqo.png

有息資產拆分成

利潤代幣YT、

本金代幣PT

範例:

假設100 DAI存在Compound得到cDAI,三個月利率4%,三個月後能賺到1 DAI和COMP空投,

在Pendle上,cDAI被拆分成

YT和

PT,

PT在三個月後到期時可以兌換回100 DAI,

YT在三個月內可以領取到1 DAI和COMP空投。

本金代幣PT收益

用100 DAI價格買100

PT放三個月後還是100 DAI,看起來本金代幣沒收益,

但如果用90 DAI的價格買到這100

PT,三個月就能賺10 DAI,高達11% APY!

運作方式就如同美債短債,折價出售零息票券,拿到到期的差價就是利潤,

而且沒有鎖定期,隨時能在市場上交易,甚至可能賣超過預定APY的價格。

利潤代幣YT收益

用1 DAI價格買100

YT,利率4%的情況下放三個月後共領到1 DAI,

但

YT的機制是根據真實的100 DAI的收益分配,

如果這期間原始項目方的利率上升,就能領到超過1 DAI,

同樣的,如果利率下降,領到的會不足1 DAI,導致虧損,

由於直接購買

YT實質上是槓桿投資,所以收益跟虧損都會放大。

另外

YT還能領取原始項目方的代幣分配/空投,例如Compound的COMP、Ethena的ENA。

流動池LP收益

投資流動池除了常見的手續費收益+$Pendle空投外,

由於流動池內的資產是有息代幣,所以即使完全沒人交易也有該代幣的收益!

並且

LP收益可以根據

$Pendle的鎖倉量最多+150%,

如果手上沒有這麼多的

$Pendle,可以參考下方周邊生態的共通鎖倉。

治理代幣$Pendle收益

這個是需要鎖倉的,鎖越久收益越高,

除了有經營收益分紅外,有些項目方會分配空投,

還有治理投票收益和

LP池投票收益,

投票越高的

LP池可以分配越多

$Pendle空投。

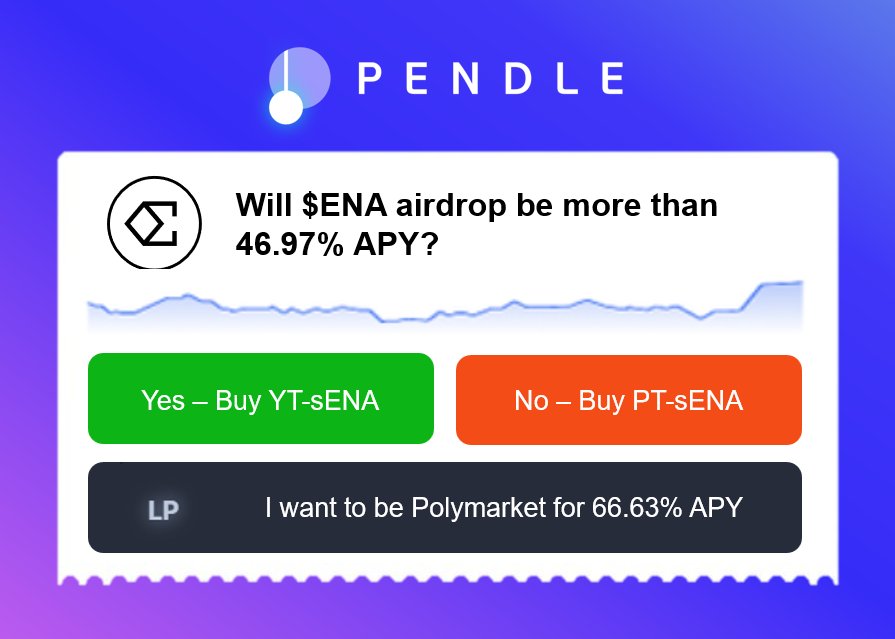

懶人包

https://pbs.twimg.com/media/Gb1NKHjbAAA9DYk.jpg

賺固定收益、預期收益小於當前

YT售價→

PT

預期收益大於當前

YT售價→

YT

當造市商,我全都要→

LP

當股東、增加

LP收益→質押

$Pendle

未來收益怎麼算?沒人能預知,所以才有炒價的空間

比如USD0的YT原本很廉價,但昨天該項目方Usaul突然要上幣安,就直接飆漲5倍

但Pendle遠遠不只有PT、YT、LP、$Pendle,更有一堆周邊生態

周邊生態,PT抵押借貸/收利息:

Morpho

Euler Finance

Maple Finance (KYC)

Zerolend 主要做L2鏈

周邊生態,PT槓桿:

Contango

Notional Finance 委託式槓桿,資產不在手上但是操作簡單

Origami 再分配代幣,不是直接給原生PT

*提醒:PT是會跌價的,利率上漲PT會下跌,此時可能爆倉,不是完全無風險

周邊生態,PT選擇權:

Thetanuts Finance

Dolomite (還包含抵押品)

周邊生態,再質押:

Relend Network發行的Relend USDC使用PT-sUSDe當作資產

周邊生態,LP共用$Pendle鎖倉加成:

Penpie

Equilibria

Stake DAO HQ

周邊生態,$Pendle借貸:

Timeswap 無清算借貸 (抵押價值較高,但固定期限內不會爆倉)

==

Pendle是個無論長短期、高低風險投資都有得玩的市場,

甚至衍生出一系列的周邊生態,

雖然誕生僅僅四年,

但交易量長居以太鏈前十,安全性也是Certik前段班的AA級評價。

自從Ethena USDe這個高利率、價格穩定的產品誕生後,

Pendle幾乎變成USDe市場了,無論是鎖倉量還是投票都是USDe獨大,兩者相輔相成,

https://x.com/pendle_fi/status/1855956524465881291

前幾天宣布跟Ethena合作推出純利率市場Boros,

未來可以直接交易合約資費等非代幣資產。

--

※ 發信站: 批踢踢實業坊(ptt.org.tw), 來自: 36.230.185.206 (臺灣)

※ 文章網址: https://ptt.org.tw/DigiCurrency/M.1731676648.A.967

→ melzard: 我比較好奇的是 那風險是甚麼? 11/15 21:29

→ melzard: 永遠要記住豐碩的報酬背後都有同等的風險 11/15 21:29

推 intotherain: 才剛在呢喃貓聽到,馬上有人分享,感謝 11/15 21:32

推 allen139443: 有點晚了,之前usde有50%apy,timeswap甚至還有pt池 11/15 22:30

→ allen139443: ,可以循環套 11/15 22:30

推 jugu: 除了流動性跟交易成本,最大的風險是「複雜」 11/15 23:48

推 Shinn826: USDe模型在牛市資金費率為正的情況下收益就穩定 11/16 00:42

→ Shinn826: 還多套一層ETH質押賺那2~3%的收益,年化APY基本都有13% 11/16 00:43

推 juice9527: 小弟不太懂這種defi套利,這種東西有可能被盜嗎,像是 11/16 00:51

→ juice9527: 之前curve那樣,我查了新聞似乎penpie被攻擊過,然後 11/16 00:51

→ juice9527: 這個除了交易所外還有其他中心化風險嗎? 11/16 00:51

→ h0103661: penpie雖然名字很像,但並不是pendle 11/16 00:53

→ h0103661: Pendle另一個要注意的風險是投資資產的原始項目方,比 11/16 01:00

→ h0103661: 如買了PT-abcETH,然後abcETH本身脫勾,那兌換PT也不能 11/16 01:00

→ h0103661: 補差價給你,所以挑項目也很重要。 11/16 01:00

→ gajo1564: penpie是pendle的subDAO 是基於pendle的ve模型建立的收 11/16 01:02

→ gajo1564: 益協議 跟curve/convex的關係一樣 defi經典的BtoB模型 11/16 01:02

→ gajo1564: 如果你要做Lp又不想鎖vePendle 找這些subDAO付些抽成比 11/16 01:05

→ gajo1564: 你不鎖要賺的多很多 但就多疊一層智能合約 11/16 01:05

→ sola01078272: 我記得Pendle網域被劫持過吧 11/16 01:11

推 gajo1564: 現在新項目不喜歡ido無法掌(內)控(線) 都在發點數 11/16 01:22

→ gajo1564: 在這個meta下pendle是實質上的資產發行龍頭 還可以用de 11/16 01:22

→ gajo1564: fi樂高疊加過的資產來賣 能做的事非常多 大概只做不了m 11/16 01:22

→ gajo1564: eme而已 11/16 01:22

推 gajo1564: 不過pendle list往往是整個defi世界最複雜 智能合約/信 11/16 01:55

→ gajo1564: 用風險疊加最多的資產 特別做Pt LP的請務必搞懂組成成 11/16 01:55

→ gajo1564: 分 不要all-in 11/16 01:55

推 juice9527: 研究了一下想試試PT sUSDe 11/16 03:01

→ juice9527: 路徑是usde在ethena質押成sUSDe再到pendle轉成PTsUSD 11/16 03:01

→ juice9527: e對嗎,PT sUSDe會一直在錢包裡,那到期了會發生什麼 11/16 03:01

→ juice9527: 事呢,感謝大大教學 11/16 03:01

→ h0103661: 到期了PT還是在你手上不會動,到Pendle裡的Dashboard, 11/16 11:07

→ h0103661: 打開close position,能看到自己已到期的倉位,在那裡 11/16 11:07

→ h0103661: 可以將PT兌換回來。 11/16 11:07

→ h0103661: 不一定要手動轉成sUSDe再去Pendle買,Pendle購買PT時就 11/16 11:09

→ h0103661: 支援swap,有時候因為市價的關係用swap甚至比手動轉還 11/16 11:09

→ h0103661: 能拿更多的PT,可以比較一下兩者哪個划算。 11/16 11:09

推 chuanEgg: 懂了 謝謝大大 11/16 11:43

推 andy7829: 很詳細 連衍生協議都有介紹 11/18 13:20